天山股份 創A股第三大併購

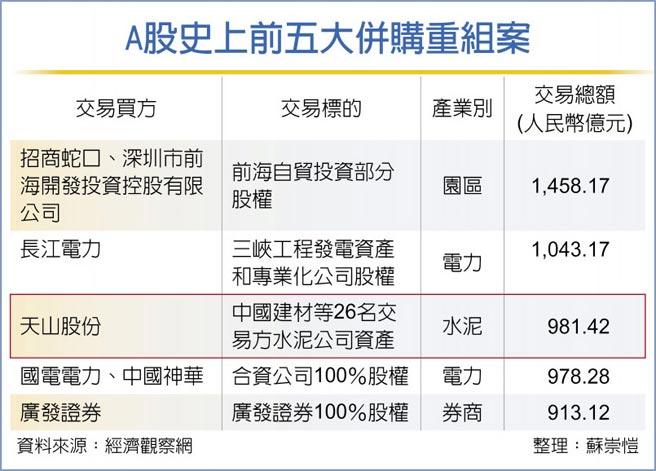

A股上市的水泥業者天山股份2日晚間宣佈,向母公司中國建材等26名交易方收購多家水泥公司資產,將採配股及現金方式支付對價達人民幣(下同)981.42億元。該筆交易僅次於招商蛇口(1,458.17億元)、長江電力(1,043.17億元),成爲A股市場第三大併購重組案。

受此消息激勵,天山股份3日股價收漲6.63%至18.01元,自2021年以來股價累計大漲18.56%。值得注意的是,天山股份3日收盤總市值僅188.88億元,市場分析指出,此次交易是標準的「蛇吞象」式併購案。

綜合陸媒報導,天山股份公告指出,向中國建材等26個交易方收購中聯水泥、南方水泥、西南水泥和中材水泥等公司股權,支付對價爲981.42億元。其中,941.71億元由天山股份以發行股份形式支付,39.71億元以現金形式支付。

爲達成此次併購案,天山股份正在籌措銀彈。該公司2日公佈,擬向不超過35名特定投資者以非公開發行股份方式募集配套資金,其總額將不超過50億元,發行股份數量不超過此次交易前上市公司總股本的30%。募集配套資金將用於補充流動資金、支付重組費用和償還債務。債還債務比例不超過50%募集配套資金總額。

此次天山股份收購中國建材旗下非上市水泥公司資產,將有助於擴大市場,將從大本營新疆和江蘇往華南、華北、西北等地全面展開。同時天山股份的水泥產能也將大幅增加,水泥總產能提升至每年4.3億噸,水泥熟料產能則提升至每年約3億噸。

若順利完成重組,以天山股份2019年的數據來看,新上市公司總資產將由目前的153億元暴增至逾2,500億元,營收由不到100億元增至1,690億元,淨利則從16億元增至113億元,不僅將超越同業海螺水泥成爲A股「水泥一哥」,還將成爲大陸水泥產量最大的企業。

市場分析指出,此次併購案的最大贏家無疑是中國建材。目前,天山股份的母公司是中國建材,後者持有前者45.87%股份,而此次併購案中的四個標的,也都是中國建材的子公司。因此此次併購可視爲中國建材把幾個「分家」的「子女」重新聚在一起。此前這些「子女」是競爭對手,形成很大的內耗,往後將一致對外,實力自然大增。